Enviado por Edward Snowden a través de Continuing Ed,

1. Las noticias de esta semana, o "noticias", sobre la capacidad, o la voluntad del Tesoro de los Estados Unidos, o simplemente la sugerencia de un troll de globo de prueba para acuñar una moneda de platino de un billón de dólares ($ 1,000,000,000, 000) para extender el límite de deuda del país me recordaron alguna otra lectura monetaria que encontré, durante el sofocante verano, cuando quedó claro por primera vez para muchos que el mayor impedimento para cualquier nuevo proyecto de ley de infraestructura estadounidense no iba a ser el techo de la deuda sino el piso del Congreso.

Esa lectura, que logré mientras preparaba el almuerzo con la ayuda de mi infraestructura favorita, a saber, la electricidad, fue una transcripción de un discurso pronunciado por un tal Christopher J. Waller, un gobernador recién acuñado del estado número 51 y más poderoso de los Estados Unidos, la Reserva Federal..

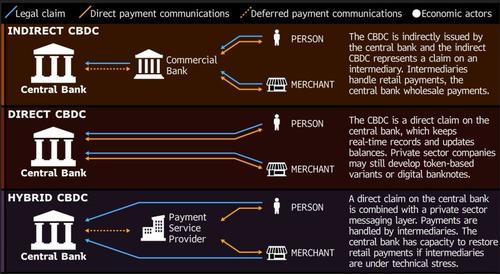

¿El tema de este discurso? Las CBDC, que desafortunadamente no son una nueva forma de cannabinoide que quizás te hayas perdido, sino el acrónimo de Monedas Digitalesdel Banco Central, el peligro más reciente que corona el horizonte público.

Ahora, antes de continuar, permítanme decir que ha sido difícil para mí decidir qué es exactamente este discurso, ya sea un informe de minoría o simplemente un intento de complacer a sus anfitriones, el American Enterprise Institute.

Pero dado que Waller, un economista y designado de última hora por Trump para la Fed, cumplirá su mandato hasta enero de 2030, los lectores a la hora del almuerzo podríamos discernir un esfuerzo para influir en la política futura, y específicamente para influir en el muy anunciado y aún próximo "documento de discusión" de la Fed, un texto escrito por un grupo, sobre el tema de los costos y beneficios de crear una CBDC.

Es decir, sobre los costos y beneficios de crear una CBDC estadounidense, porque China ya ha anunciado una,al igual que una docena de otros países, incluido el más reciente Nigeria, que a principios de octubre lanzará el eNaira..

En este punto, un lector que aún no es suscriptor de este Substack en particular podría estar preguntándose, ¿qué demonios es una moneda digital del Banco Central?

Lector, te lo diré.

Más bien, te diré lo que UNA CBDC NO es, NO es, como Wikipedia podría decirte, un dólar digital. Después de todo, la mayoría de los dólares ya son digitales, existiendo no como algo doblado en su billetera, sino como una entrada en la base de datos de un banco, fielmente solicitada y renderizada debajo del vidrio de su teléfono..

Tampoco una moneda digital del Banco Central es una adopción a nivel estatal de la criptomoneda, al menos no de la criptomoneda, ya que casi todos en el mundo que la usan actualmente la entienden.

En cambio, una CBDC es algo más cercano a ser una perversión de la, o al menos de los principios y protocolos fundadores de la criptomoneda: una monedacriptofascista, un gemelo malvado ingresado en los libros de contabilidad en el Día Opuesto, expresamente diseñado para negar a sus usuarios la propiedad básica de su dinero e instalar al Estado en el centro de mediación de cada transacción.

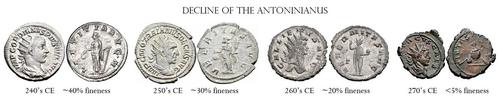

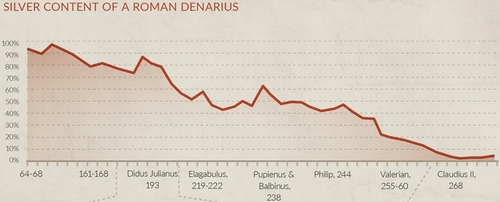

2. Durante miles de años antes del advenimiento de las CBDC, el dinero,la unidad conceptual de cuenta que representamos con los objetos generalmente físicos y tangibles que llamamos moneda,se ha encarnado principalmente en forma de monedas acuñadas a partir de metales preciosos. El adjetivo "precioso", que se refiere al límite fundamental de disponibilidad establecido por lo enorme que era encontrar y desenterrar el producto intrínsecamente escaso del suelo, era importante, porque, bueno, todos hacen trampa: el comprador en el mercado afeita su moneda de metal y ahorra los restos, el vendedor en el mercado pesa la moneda de metal en balanzas deshonestas, y el acuñador de la moneda, que suele ser el regente, o el Estado, diluye la preciosidaddel metal de la moneda con materiales menores, por no hablar de otros métodos.

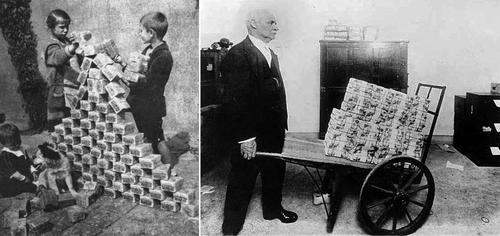

La historia de la banca es en muchos sentidos la historia de esta dilución, ya que los gobiernos pronto descubrieron que a través de la mera legislación podían declarar que todos dentro de sus fronteras tenían que aceptar que las monedas de este año eran iguales a las monedas del año pasado, incluso si las nuevas monedas tenían menos plata y más plomo. En muchos países, las penas por poner en duda este sistema, incluso por señalar la adulteración, eran la incautación de activos en el mejor de los casos, y en el peor: ahorcamiento, decapitación, muerte por disparo.

En la Roma imperial, esta degradación de la moneda, que hoy podría describirse como una "innovación financiera", pasaría a financiar políticas previamente inasequibles y guerras para siempre, lo que eventualmente llevaría a la Crisis del Siglo III y al Edicto de Diocleciano sobre precios máximos,que sobrevivió al colapso de la economía romana y del imperio mismo de una manera apropiadamente memorable:

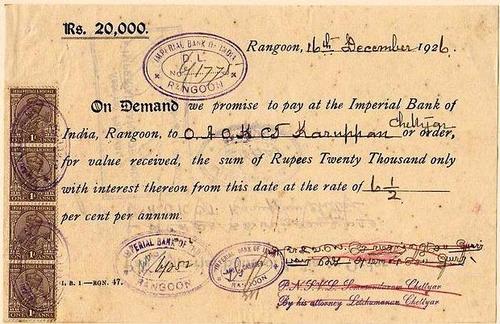

Cansados de llevar pesadas bolsas de dinares y denarios, los comerciantes posteriores al siglo III, particularmente los comerciantes ambulantes posteriores al siglo III, crearon formas más simbólicas de moneda, y así crearon la banca comercial, la versión populista de los tesoros reales, cuyos primeros instrumentos más importantes eran los pagarés institucionales, que no tenían su propio valor intrínseco sino que estaban respaldados por una mercancía: eran piezas de pergamino y papel que representaban el derecho a ser intercambiados por tal. cantidad de una moneda más o menos intrínsecamente valiosa.

Los regímenes que surgieron de los incendios de Roma extendieron este concepto para establecer sus propias monedas convertibles, y pequeños trozos de trapo circularon dentro de la economía junto con sus equivalentes de monedas idénticos en valor simbólico, pero distintos en valor intrínseco. Comenzando con un aumento en la impresión de billetes de papel, continuando con la cancelación del derecho a cambiarlos por monedas, y culminando en la degradación del zinc y el cobre de la moneda en sí, las ciudades-estado y más tarde los estados-nación emprendedores finalmente lograron lo que nuestro viejo amigo Waller y sus compinches en la Fed describirían generosamente como "moneda soberana": una hermosa servilleta.

Una vez que la moneda se entiende de esta manera, es un salto corto de servilleta a la red. El principio es el mismo: el nuevo token digital circula junto con el token físico antiguo cada vez más ausente. Al principio.

Así como el antiguo certificado de plata de papel de Estados Unidos alguna vez se pudo cambiar por un dólar de plata brillante de una onza, el saldo de dólares digitales que se muestra en la aplicación bancaria de su teléfono todavía se puede canjear en un banco comercial por una servilleta verde impresa, siempre y cuando ese banco permanezca solvente o conserve su seguro de depósito.

Si esa promesa de redención parece un frío consuelo, harías bien en recordar que la servilleta en tu billetera sigue siendo mejor de lo que la cambiaste: un mero reclamo en una servilleta para tu billetera. Además, una vez que esa servilleta está guardada de forma segura en su bolso, o murse, el banco ya no puede decidir, o incluso saber, cómo y dónde la usa. Además, la servilleta seguirá funcionando cuando falle la red eléctrica..

El compañero perfecto para el almuerzo de cualquier lector.

3. Los defensores de las CBDC sostienen que estas monedas estrictamente centralizadas son la realización de un nuevo estándar audaz, no un Estándar de Oro, o un Estándar de Plata, o incluso un Estándar de Blockchain, sino algo así como un Estándar de Hoja de Cálculo, donde cada dólar emitido por el banco central está en manos de una cuenta administrada por el banco central, registrada en un vasto libro mayor de Estado que puede ser continuamente escrutizado y revisado eternamente.

Los defensores de CBDC afirman que esto hará que las transacciones cotidianas sean más seguras (al eliminar el riesgo de contraparte) y más fáciles de gravar (al hacer que sea casi imposible ocultar dinero al gobierno).

Los opositores de la CBDC, sin embargo, citan esa misma supuesta "seguridad" y "facilidad" para argumentar que un dólar electrónico, por ejemplo, es simplemente una extensión o manifestación financiera del estado de vigilancia cada vez más invasor. Para estos críticos, el método por el cual esta propuesta erradica las consecuencias de la bancarrota y los evasores de impuestos traza una línea roja brillante bajo su defecto mortal: estos solo vienen a costa de colocar al Estado, recién al tanto del uso y custodia de cada dólar, en el centro de la interacción monetaria. Miren a China, gritan los servilleteros, donde la nueva prohibición de Bitcoin, junto con la liberación del yuan digital, está claramente destinada a aumentar la capacidad del Estado para "intermediar", para imponerse en medio de, hasta la última transacción.

La "intermediación" y su opuesta "desintermediación" constituyen el meollo del asunto, y es notable cuán dependiente es el discurso de Waller en estos términos, cuyos orígenes no se pueden encontrar en la política capitalista sino, irónicamente, en la crítica marxista. Lo que quieren decir es: quién o qué se interpone entre su dinero y sus intenciones para él.

Lo que algunos economistas han llamado últimamente, con un énfasis sospechosamente peyorativo, "criptomonedas descentralizadas", es decir, Bitcoin, Ethereum y otros, son consideradas por los bancos centrales y comerciales como desintermediadores peligrosos; precisamente porque han sido diseñados para garantizar la igualdad de protección para todos los usuarios, sin privilegios especiales extendidos al Estado.

Esta "criptografía", cuya tecnología misma se creó principalmente para corregir la centralización que ahora la amenaza, era, generalmente es, y debería estar constitucionalmente despreocupada por quién la posee y la usa para qué. Para los bancos tradicionales, sin embargo, sin mencionar a los estados con monedas soberanas, esto es inaceptable: estos cripto-competidores advenedizos representan una disrupción de época, prometiendo la posibilidad de almacenar y mover valor verificable independientemente de la aprobación del, y por lo tanto colocando a sus usuarios fuera del alcance de. La oposición a tal libre comercio se oculta con demasiada frecuencia bajo un barniz de preocupación paternalista, con el Estado afirmando que en ausencia de su propia intermediación amorosa, el mercado inevitablemente se convertirá en guaridas de juego ilegales y ollas de carne plagadas de fraude fiscal, negocios de drogas y tráfico de armas.

Sin embargo, es difícil tolerar esta afirmación, cuando según nada menos que la Oficina de Financiamiento del Terrorismo y Delitos Financieros del Departamento del Tesoro de los Estados Unidos, "aunque las monedas virtuales se utilizan para transacciones ilícitas, el volumen es pequeño en comparación con el volumen de actividad ilícita a través de los servicios financieros tradicionales".

Los servicios financieros tradicionales, por supuesto, son la cara y la definición misma de "intermediación", servicios que buscan extraer para sí mismos una parte de cada uno de nuestros intercambios.

4. Lo que nos lleva de vuelta a Waller, a quien se podría llamar un anti-desintermediador, un defensor del sistema bancario comercial y sus servicios que almacenan e invierten (y a menudo pierden) el dinero que el sistema bancario central estadounidense, la Fed, decide imprimir (a menudo en medio de la noche).

Y, sin embargo, admito que todavía encuentro sus comentarios convincentes, principalmente porque rechazo su razonamiento, pero estoy de acuerdo con sus conclusiones.

Es la opinión de Waller, así como la mía, que Estados Unidos no necesita desarrollar su propia CBDC. Sin embargo, aunque Waller cree que Estados Unidos no necesita una CBDC debido a su ya robusto sector bancario comercial, creo que Estados Unidos no necesita una CBDC a pesar de los bancos, cuyas actividades son, en mi opinión, casi todas mejores y más equitativamente logradas en estos días por el ecosistema robusto, diverso y sostenible de las criptomonedas no estatales ( cripto regular).

Me arriesga a que pocos lectores afirmen que el sector de la banca comercial no es, como afirma Waller, la solución, sino que es de hecho el problema: una industria parasitaria y completamente ineficiente que se ha aprovechado de sus clientes con una impunidad respaldada por rescates regulares de la Fed, gracias a la dudosa ficción de que es "demasiado grande como fracaso".

Pero incluso a medida que el complejo bancario-industrial se ha vuelto más grande, su utilidad se ha marchitos, especialmente en comparación con las criptomonedas. La banca comercial una vez garantizada de manera única las transacciones de otro modo riesgosas, asegurando el depósito en garantía y la reversibilidad. Del mismo modo, el crédito y la inversión no estaban disponibles, y tal vez incluso eran inimaginables, sin él. Hoy en día puedes disfrutar de cualquiera de estos en tres clics.

Aún así, los bancos tienen un papel más antiguo. Desde el inicio de la banca comercial, o al menos desde su capitalización por la banca central, la función más importante de la industria ha sido el movimiento de dinero, cumpliendo la promesa de esos pagarés de antaño al permitir su redención en diferentes ciudades, o en diferentes países, y al permitir que los portadores y redentores de esos billetes realicen pagos en su nombre y en el de otros a través de distancias similares.

Durante la mayor parte de la historia, mover dinero de tal manera requirió el almacenamiento de la misma, y en grandes cantidades, lo que requirió la seguridad palpable de bóvedas y guardias. Pero a medida que el dinero intrínsecamente valioso dio paso a nuestras pequeñas servilletas, y las servilletas dan paso a sus equivalentes digitales intangibles, eso ha cambiado.

Hoy, sin embargo, no hay mucho en las bóvedas. Si entras en un banco, incluso sin una máscara sobre tu cara, e intentas un retiro considerable, casi siempre te van a decir que regreses el próximo miércoles, ya que la moneda física que estás solicitando tiene que ser ordenada a la rara sucursal o reserva que realmente la tiene. Mientras tanto, el guardia, no menos mitificado en la mente que el granito y el mármol que camina, es solo un anciano con los pies cansados, al que se le paga muy poco para usar el arma que lleva.

Esto es a lo que los bancos comerciales se han reducido: "intermediar" servicios de pedidos de dinero que se benefician de multas y tarifas, protegidos por su abuelo.

En resumen, en una sociedad cada vez más digital, no hay casi nada que un banco pueda hacer para proporcionar acceso y proteger sus activos que un algoritmo no pueda replicar y mejorar.

Por otro lado, cuando llega la Navidad, las criptomonedas no dan esos pequeños calendarios de escritorio.

Pero volvamos a cerrar con ese guardia de seguridad del banco, que después de ayudar a cerrar el banco por el día probablemente se vaya a trabajar a un segundo trabajo, para llegar a fin de mes, en una gasolinera, por ejemplo.

¿Le será útil una CBDC? ¿Mejorará su vida un dólar electrónico, más de lo que lo haría un dólar en efectivo, o un equivalente en dólares en Bitcoin, o en alguna moneda estable,o incluso en una moneda estable asegurada por la FDIC??

Digamos que su médico le ha dicho que la naturaleza sedentaria o simplemente de pie de su trabajo en el banco ha afectado su salud y ha contribuido a un peligroso aumento de peso. Nuestro guardia debe reducir el consumo de azúcar, y su compañía de seguros privada, con la que se le ha ordenado públicamente que se ocupe, ahora comienza a rastrear su condición prediabética y pasa datos sobre esa condición a los sistemas que controlan su billetera CBDC, para que la próxima vez que vaya a la tienda de delicatessen y trate de comprar algunos dulces, ha rechazado, no puede, su billetera simplemente se niega a pagar, incluso si era su intención comprar ese dulce para su nieta.

O, digamos que uno de sus dólares electrónicos, que recibió como propina en su trabajo en una gasolinera, resulta ser registrado más tarde por una autoridad central como utilizado, por su poseedor anterior, para ejecutar una transacción sospechosa, ya sea un negocio de drogas o una donación a una organización benéfica totalmente inocente y, de hecho, totalmente afirmativa de la vida que opera en un país extranjero considerado hostil a la política exterior de los Estados Unidos, y así se congela e incluso tiene que ser "civilmente" decomisado. ¿Cómo lo recuperará nuestro guardia beleagured? ¿Podrá alguna vez probar que dicho dólar electrónico es legítimamente suyo y volver a tomar posesión de él, y cuánto le costaría esa prueba en última instancia?

Nuestro guardia se gana la vida con su trabajo, lo gana con su cuerpo y, sin embargo, para cuando ese cuerpo inevitablemente se descompone, ¿habrá acumulado suficiente comida para retirarse cómodamente? Y si no, ¿puede alguna vez esperar confiar en la provisión benevolente, o incluso adecuada, del Estado, para su bienestar, su cuidado, su curación?

Esta es la pregunta que me gustaría que Waller, que me gustaría que toda la Fed, y el Tesoro, y el resto del gobierno de los Estados Unidos, respondiera:

De todas las cosas que podrían ser centralizadas y nacionalizadas en la vida de este pobre hombre, ¿debería ser realmente su dinero?

0 Comentarios