Justo cuando los observadores del mercado piensan que han visto el último titular sobre la actual represión de las grandes tecnologías de China, Beijing encuentra una nueva industria a la que acosar. El lunes, fue la industria de los videojuegos, ya que los reguladores chinos limitaron los juegos en línea a solo 3 horas por semana para menores, al tiempo que exigían que las empresas usaran tecnología de reconocimiento facial y cuentas verificadas para asegurarse de que nadie elude las nuevas reglas.

Los resultados han sido bastante crudos: más de $ 1 billón se ha eliminado de la capitalización de mercado agregada de los mercados domésticos chinos, junto con las empresas con sede en China que cotizan en Hong Kong y Estados Unidos.

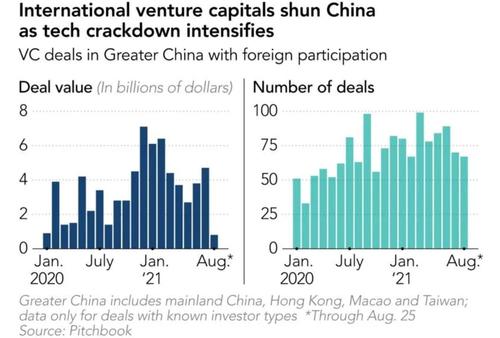

Pero no son solo los mercados públicos los que están sintiendo el impacto. Los inversores extranjeros se han alejado de la financiación de nuevas empresas chinas, ya que el número y el valor de los acuerdos de capital privado que involucran a inversores extranjeros ha caído en agosto a su nivel mensual más bajo desde el inicio de la pandemia.

Según Nikkei, que citó las últimas cifras de la firma de datos PitchBook, se estableció que el flujo de acuerdos superará los niveles a partir de 2020, hasta que la financiación se agotó repentinamente en agosto.

Las nuevas empresas chinas han recaudado $ 32.6 mil millones de 634 acuerdos que incluían capital de riesgo extranjero este año hasta el 25 de agosto, en comparación con $ 18.9 mil millones de 453 en los primeros ocho meses de 2020. En lo que va de agosto, sin embargo, solo $ 800 millones se han recaudado de 67 se ocupa de la participación extranjera, frente a los 4.700 millones de dólares de julio.

¿Qué más pasó entonces? La respuesta debería ser obvia para la mayoría de los observadores de China: la desafortunada OPI de Didi tuvo lugar a fines de junio. Con varios días restantes en agosto, $ 800 millones sería un nuevo mínimo, superando el mínimo anterior para el período de la pandemia - $ 900 millones a partir de enero de 2020 - en $ 100 millones. Pero incluso antes de la OPI de Didi, la represión de China contra sus mayores firmas tecnológicas ya se estaba convirtiendo en un problema.

Los capitalistas de riesgo chinos también han reducido su flujo de acuerdos en agosto, aunque no tan drásticamente. El valor de todos los acuerdos firmados en el país en lo que va de mes es de $ 6.6 mil millones, por debajo de los $ 9 mil millones en junio y julio.

La repentina evaporación del flujo de acuerdos ciertamente ha llamado la atención de la comunidad inversora, pero al final del día, China es simplemente un mercado demasiado grande para que las empresas de capital privado lo ignoren. Muy pocos esperan que dure mucho.

Jeffrey Lee, socio de la firma de capital de riesgo NLVC centrada en China con sede en Beijing, dijo que la robótica y la automatización de la fabricación han sido un sector cada vez más caliente. Si bien se justifica más precaución y cambios de estrategia, salir de China por completo estaría fuera de discusión, dijo.

"La dura realidad es que no se puede encontrar un reemplazo para el tamaño de la economía, la siguiente fase de su crecimiento y, a pesar de todas las críticas hacia el gobierno, el nivel de desarrollo institucional, ya sea en las carreteras. o puentes, o si está en el sistema bancario ", dijo Lee. "Simplemente no existe en ningún otro lugar del mundo".

También es poco probable que el interés de VC en las empresas centradas en el consumidor que están soportando ahora la peor parte de la represión de Pekín se reduzca por completo.

"En última instancia, hay muchos consumidores en China y muchos consumidores de clase media en ascenso que están dispuestos a gastar", dijo Joshua Chao, analista senior de PitchBook. "Hay una fuerte razón para decir que a las empresas de consumo todavía les irá bastante bien en China".

Pero las lecciones que los inversores han aprendido sobre los riesgos políticos únicos que surgen de invertir en China probablemente persistirán. Y de ahora en adelante, mientras que la mayoría espera que las empresas chinas continúen cotizando en el exterior, Hong Kong probablemente reemplazará a Nueva York como el lugar preferido. Eso significa valoraciones más bajas, especialmente para las firmas tecnológicas gigantes con pérdidas con un crecimiento estelar de ingresos.

Eso podría reducir las valoraciones privadas equivalentes, y podría haber un impacto adicional si las empresas finalmente se alejan de salir a bolsa a través de los profundos mercados de capital de Nueva York, hacia Shanghai, Shenzhen o Hong Kong.

"Creo que todavía habrá una reanudación de las OPI en el extranjero, pero eso probablemente significará, probablemente Hong Kong, y no Nueva York", dijo Lee.

Los inversores institucionales y minoristas de Hong Kong están menos interesados en respaldar a las empresas de consumo que generan pérdidas con grandes ambiciones a largo plazo, dijo.

"Lo mejor de los mercados de Nueva York era que podía tomar una empresa que está generando pérdidas pero con un gran crecimiento de primera línea y construir una narrativa que creara una empresa pública muy exitosa. Es decir, con pocas excepciones, no es el caso en Hong Kong."

Esto significa que las valoraciones pueden tardar en recuperarse.

0 Comentarios